BANKMÖTET: Politisk oro en faktor att räkna in i framtida kris

Efter krisen 2008 gick det internationella samfundet samman för att med hjälp av globala överenskommelser på finansmarknadsområdet försöka förhindra en kris av liknande omfattning i framtiden. Internationellt samarbete är dock inget vi kan räkna med vid nästa kris. Det säger Peter Grasmann på EU:s generaldirektorat för finanssektorfrågor, FISMA, som kom till Stockholm för att framträda på Bankmötet.

Som tillförordnad chef på generaldirektoratets avdelning för finansmarknadsövervakning och krishantering har han bättre insyn än de flesta både i de regler som kommit ut av det internationella samarbetet, och i kommissionens syn på läget på den europeiska bankmarknaden.

Hur ser det ut just nu?

- Den europeiska bankmarknaden generellt har kraftigt förbättrats vad gäller stabilitet och resultat de senaste tio åren. Situationen är helt annorlunda än den var innan krisen. Kapitaltäckningen är avsevärt starkare. Likviditeten är mycket bättre. Även det institutionella ramverket har i hög grad förbättrats: tillsyn, regleringar och uppbyggnaden av en bankunion.

Även om det i allmänhet ser ljust ut konstaterar Peter Grasmann att allt inte är bra. I länder som har haft ekonomiska problem efter krisen har bankerna större svårigheter med lönsamheten, bland annat till följd av en hög andel nödlidande lån. För vissa hotas själva överlevnadsförmågan. Något som alla banker lider av är det mycket låga ränteläget i världen.

- De låga räntorna har en dubbelverkande effekt på banker. Visst, å ena sidan hjälper de låntagare som annars kanske inte hade kunnat betala sina räntor. Å andra sidan gör ränteläget det svårare att tjäna pengar för bankerna.

Långsiktigt står bankerna inför andra mer generella utmaningar, då förändringens vindar blåser i världen, såväl politiskt som affärsmässigt.

- Vi har en politisk situation internationellt som är mer spänd än förut. Många av våra medlemsländer genomgår större förändringar där nya krafter och nya partier uppstår, vilket gör det mer utmanande att bedriva bankverksamhet.

De nya krafterna kan snart få ett direkt inflytande över EU-politiken då det i vår hålls val till EU-parlamentet.

- Ett nytt parlament kan få avsevärd betydelse för politiken i Europa framöver, konstaterar Peter Grasmann.

Efter tio år av finansiell reglering och kapitalisering av banker, är europeisk banksektor stark nog för att klara nästa kris?

- Det kan man aldrig svara ja eller nej på. Ingen vet exakt när, varifrån eller hur stark nästa kris kommer att vara. Krisen 2008 var av en omfattning som vi inte har sett sedan 1920-talet, så nästa kris kommer med all sannolikhet att vara av mindre omfattning. Men vi kan inte veta. Bankerna är i alla fall bättre rustade att rida ut en mycket kraftig storm. De är mycket starkare i sin kapitalstruktur, i sina affärsmodeller, i sin riskbevakning, i sin styrning. Dessutom har regleringarna och tillsynen radikalt förändrats.

Han säger sig få tårar i ögonen när han tänker på hur dålig tillsynen av de stora systemviktiga bankerna var på sina håll innan krisen. Något han uttrycker en viss oro för inför en kommande kris är dock det internationella samarbetet.

- Regleringarna vi beslutade om efter 2008 skedde i samverkan med våra partners i G20. En sådan global koordination var då enkel. Det ser onekligen inte lika enkelt ut i dessa tider, vilket är en faktor vi måste räkna in i våra förberedelser av krishantering nästa gång.

Vad återstår att göra för att stärka banksektorn?

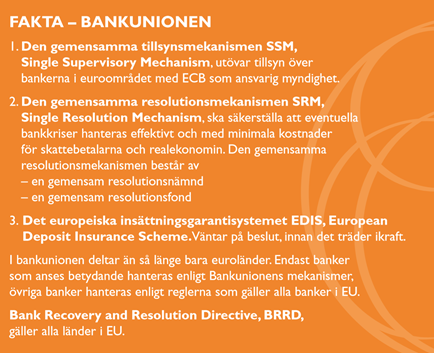

- Bland annat den delen av bankunionen som handlar om ett gemensamt insättningsgarantisystem. När krisen var som värst såg vi att vi måste göra något åt vad vi kallar för undergångsspiralen (doom loop, red) mellan stater och deras banker.

För att skydda bankspararnas insättningar finns idag en insättningsgaranti i alla EU-länder. Men drabbas en stat av ekonomisk kris, vilket skedde i flera länder i senaste finanskrisen, kan spararna komma att ifrågasätta garantin. Om en bank i ett sådant läge börjar få problem kan ett stort antal kunder skynda sig att ta ut sina besparingar ur banken; det blir en så kallad bankrusning, vilket skulle förvärra läget än mer.

- En gemensam europeisk insättningsgarantifond, som sprider riskerna mellan länderna, skulle kunna stabilisera en sådan situation, säger Peter Grasmann.

En annan del av bankunionen som i stort sett är klar, och faktiskt redan har prövats mot verkligheten, är den gemensamma resolutionsmekanismen. Den fastställer en rutin för hur en räddning av en insolvent systemviktig bank ska gå till, så att kostnaderna för skattebetalarna minimeras. Behövs pengar ska de i första hand tas av bankens egna kapital, i andra hand av bankens långivare vars fordringar omvandlas till eget kapital. I sista hand ska medel kunna tillföras från den gemensamma resolutionsfonden som alla banker i bankunionen är med och betalar till årligen.

Förra året användes resolutionsmekanismen vid två tillfällen, på dels en spansk bank, dels en italiensk bank. Hur gick det?

- I Spanien fungerade det mycket bra. Banco Popular återuppbyggdes på ett lyckat sätt. Vi hade visserligen också tur att det stod en stor köpare redo, Banco Santander, som kunde ta över banken. Men farhågorna som fanns innan, att procedurerna inte skulle fungera eller att de skulle vara för långsamma och besvärliga, kom på skam.

Av de italienska banker som vacklat de senaste åren har resolutionsmekanismen tillämpats på den systemviktiga Banca Monte dei Paschi di Siena. Där tillämpade man dock ett undantag i EU-regelverket, så att den italienska regeringen tilläts skjuta till skattemedel i stället för långivarna, som i en del fall var hushåll. Den italienska regeringens inblandning har dock ifrågasatts av vissa observatörer, eftersom undantaget gjorde att man avvek från regelverkets grundpelare att långivarna ska ta smällen, före skattebetalarna.

- Regelverket förutser sådana situationer. Det är normalt att regeringar har ett starkt intresse i en sak när någon av de stora kreditgivarna i landet håller på att gå under. De vet det politiska priset för att små långivare, som hushåll, ska förlora sina fordringar, eftersom de också är väljare, konstaterar Peter Grasmann.

Än så länge är det bara euroländer som är med i bankunionen, men den svenska regeringen har tillsatt en utredning som arbetar med frågan om Sverige ska gå med. Vad är din åsikt?

- Jag tycker att det finns stora fördelar för Sverige att vara med. Motsvarande regler gäller redan Sverige eftersom de gäller alla EU-länder. I bankunionen skulle Sverige hamna under bästa tänkbara tillsyn, och vad gäller resolution är det alltid bättre att vara del av ett större nätverk.

En av de stora omvärldsförändringarna som pågår är att det nästa år kommer att vara en medlemsstat mindre i EU, då Storbritannien går ur. På båda sidor arbetas det för att det ska bli ett ordnat utträde, med ett utträdesavtal och en politisk deklaration om framtida relationer. Men även efter att det är färdigförhandlat, kan parlamenten på respektive sidor säga nej, så ingen vet ännu hur ordnat utträdet blir. Banker måste förbereda sig på även mindre godartade brexitscenarior.

Vilka konsekvenser och risker för den europeiska banksektorn ser du med brexit?

- Med rätt förberedelser är vi övertygade om att finanssektorn klarar av det. Påverkan på Storbritannien kommer att vara mycket större. IMF spår ett väsentligt tapp i den brittiska finanssektorns förädlingsvärde.

På lång sikt tror Peter Grasmann att den europeiska finansmarknadens geografi ändras. London fortsätter att spela en viktig roll, men några verksamheter kommer att flytta till det kvarvarande EU eller andra ställen. Frankfurt, Dublin, och Luxemburg kommer att gynnas.

Avslutningsvis, vilken bild har du av den svenska banksektorn?

- Så vitt vi vet är den effektiv och konkurrenskraftig. Den är exponerad mot hushållsskulder relaterade till fastigheter, vilket ger upphov till vissa risker eftersom bostadspriserna har stigit kraftigt under senare år. Den starka sammanlänkningen mellan en del banker vad gäller viss finansiering är också något som måste bevakas. Om dessa risker kan tyglas kommer den svenska banksektorn att vara i en mycket god position.

Bankfokus NR 4 • DECEMBER 2 0 1 8